Investindo Hoje

Como Montar uma Carteira de Investimentos

Bem-vindo ao site Investindo Hoje. Montar uma carteira de investimentos é uma estratégia essencial para quem busca alcançar seus objetivos financeiros a longo prazo. Uma carteira de investimentos bem estruturada ajuda a diversificar os riscos e maximizar os retornos, levando em consideração o perfil de risco, prazo de investimento e metas individuais. Neste artigo, discutiremos passo a passo como montar uma carteira de investimentos eficiente, considerando diferentes classes de ativos e estratégias de alocação.

1. Defina Seus Objetivos Financeiros

Antes de começar a montar sua carteira de investimentos, é fundamental definir seus objetivos financeiros. Esses objetivos podem variar desde aposentadoria confortável, compra de imóveis, educação dos filhos até a criação de um fundo de emergência. Estabelecer metas claras ajudará a determinar o prazo de investimento e a tolerância ao risco.

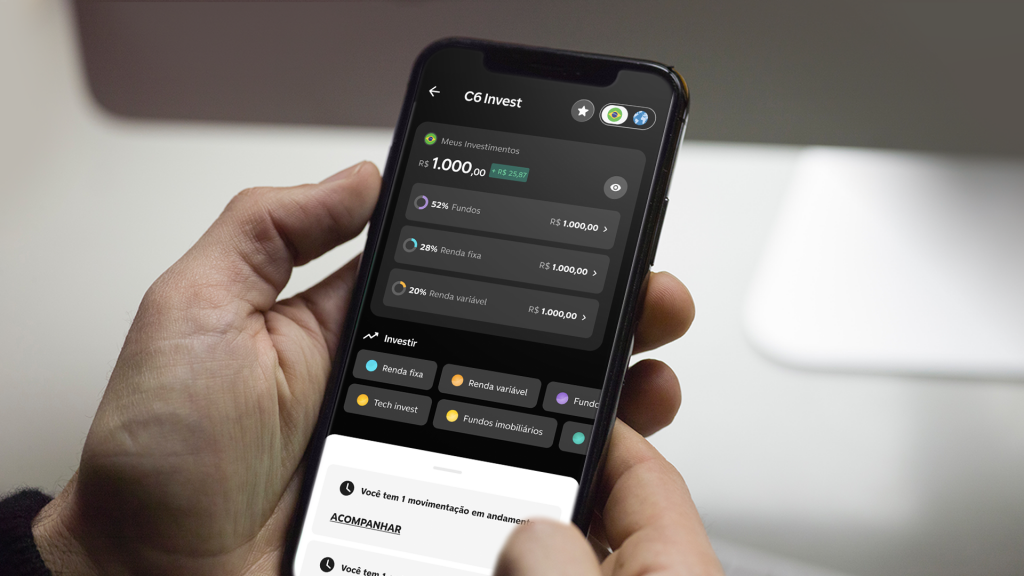

2. Conheça seu Perfil de Risco

Fonte (Imagem Google)

Entender seu perfil de risco é essencial para tomar decisões de investimento adequadas. Seu perfil de risco é determinado pela disposição de assumir riscos e pela capacidade financeira de lidar com perdas. Perfis de risco podem variar de conservador a agressivo. Avalie sua tolerância ao risco e considere fatores como idade, situação financeira e objetivos para determinar seu perfil de investimento.

3. Diversifique seus Investimentos

Em resumo, a diversificação é um princípio fundamental na montagem de uma carteira de investimentos. Distribua seu capital em diferentes classes de ativos, como ações, títulos, fundos mútuos, fundos de índice, imóveis e outros. A diversificação reduz o risco ao evitar a concentração excessiva em um único investimento ou setor. Isso permite que você aproveite diferentes oportunidades de crescimento e reduza a volatilidade da carteira.

4. Defina uma Estratégia de Alocação de Ativos

A estratégia de alocação de ativos é a proporção de investimentos que você atribui a cada classe de ativos em sua carteira. Ela é baseada em seu perfil de risco e objetivos financeiros. Existem diferentes abordagens de alocação, como conservadora, moderada e agressiva. Uma alocação conservadora tende a ter uma maior proporção de investimentos de baixo risco, como títulos, enquanto uma alocação agressiva possui uma maior exposição a investimentos de maior risco, como ações.

5. Faça uma Análise de Mercado e Pesquisa de Investimentos

Em suma, antes de selecionar os investimentos para sua carteira, é importante realizar uma análise de mercado e pesquisa aprofundada. Ou seja, analise os fundamentos das empresas, a situação econômica, os indicadores de mercado e as tendências setoriais. Considere fatores macroeconômicos e microeconômicos que possam afetar seus investimentos. Além disso, avalie as características e o histórico de desempenho de cada investimento em potencial.

6. Escolha Investimentos Apropriados para sua Carteira

Em resumo, com base na análise de mercado e pesquisa, selecione os investimentos mais adequados para sua carteira. Considere a diversificação, a rentabilidade histórica, o potencial de crescimento, os riscos associados e a aderência aos seus objetivos financeiros. Lembre-se de que a seleção de investimentos deve estar alinhada com sua estratégia de alocação de ativos e perfil de risco.

7. Monitore e Rebalanceie sua Carteira Regularmente

Uma vez que sua carteira de investimentos esteja montada, é essencial monitorar seu desempenho regularmente. Acompanhe o desempenho de cada investimento em relação às metas estabelecidas. Faça ajustes conforme necessário para manter sua alocação de ativos e equilibrar sua carteira. Rebalanceie sua carteira periodicamente para garantir que ela permaneça alinhada com seus objetivos e tolerância ao risco.

8. Esteja Preparado para Mudanças no Mercado

O mercado financeiro é dinâmico e está sujeito a mudanças. Esteja preparado para ajustar sua estratégia de investimento com base em mudanças nas condições econômicas e no ambiente de mercado. Acompanhe as notícias e eventos relevantes que possam afetar seus investimentos. Mantenha-se informado e adapte sua carteira conforme necessário para otimizar os retornos e gerenciar riscos.

Conclusão

Em resumo, montar uma carteira de investimentos bem diversificada e alinhada aos seus objetivos financeiros é uma estratégia fundamental para o sucesso a longo prazo. Portanto, ao definir seus objetivos, conhecer seu perfil de risco, diversificar os investimentos, definir uma estratégia de alocação, fazer análises de mercado, selecionar investimentos apropriados, monitorar e rebalancear sua carteira regularmente, você estará no caminho certo para uma gestão financeira eficiente e eficaz. Lembre-se de que a busca por conhecimento contínuo e a orientação de um profissional financeiro também são recursos valiosos ao montar sua carteira de investimentos.

Investindo Hoje

EsportivaBet confirma patrocínio à Associação E.C. Bahia 2026

A EsportivaBet confirma patrocínio à Associação E.C. Bahia, reforçando a conexão entre entretenimento esportivo e um dos clubes mais tradicionais do país.

A parceria tem caráter institucional e destaca o compromisso da marca com o futebol brasileiro. Desde o início, é importante lembrar que apostas esportivas envolvem riscos e devem ser vistas exclusivamente como lazer, sem qualquer expectativa de ganho financeiro.

O apoio da EsportivaBet ao Bahia amplia a presença da marca no cenário esportivo nacional e contribui para a valorização do futebol como espetáculo. Primeiramente, a iniciativa fortalece a relação entre clube e torcedores, trazendo mais visibilidade às competições disputadas pela equipe.

Além disso, a presença de uma plataforma regulamentada no esporte ajuda a promover práticas mais transparentes no setor de apostas esportivas, sempre com foco na responsabilidade.

Apostas esportivas e futebol: qual é a proposta?

As apostas esportivas aparecem como uma alternativa de entretenimento para quem já acompanha partidas e campeonatos. Entretanto, não se trata de promessa de resultado ou retorno financeiro. O objetivo é tornar a experiência de assistir aos jogos mais interativa, mantendo limites claros.

Por outro lado, a EsportivaBet reforça a importância do jogo responsável, destacando que cada palpite deve ser feito com moderação e consciência.

Compromisso com o jogo responsável

A EsportivaBet atua de acordo com as normas vigentes no Brasil e reforça que apostas são apenas uma forma de diversão. Não só apoia o esporte, mas também promove mensagens educativas sobre moderação e controle.

Por fim, acompanhar o Bahia dentro e fora de campo fica ainda mais interessante quando o foco está no entretenimento saudável e consciente.

Investindo Hoje

CSA oficializou a Esportiva.bet como patrocinador master em 2026

O CSA oficializou a Esportiva.bet como patrocinador master em 2026, marcando um momento histórico para o clube centenário. Esta parceria estratégica representa não apenas um investimento significativo, mas também o reconhecimento da tradição e potencial do futebol alagoano no cenário nacional.

Inicialmente, deve-se reconhecer que o CSA carrega mais de 100 anos de história no futebol brasileiro. Entretanto, com a chegada da Esportiva.bet como patrocinador master, o clube ganha novo fôlego para enfrentar os desafios modernos do esporte.

Posteriormente, essa parceria demonstra como clubes tradicionais podem se reinventar através de parcerias estratégicas. Assim, o azulão alagoano entra numa fase renovada, mantendo sua essência histórica enquanto abraça oportunidades de crescimento.

Impacto Regional e Nacional do Patrocínio

Subsequentemente, é importante analisar como esse patrocínio master impacta todo o futebol de Alagoas. De fato, quando a Esportiva.bet investe no CSA, toda a região se beneficia através do desenvolvimento esportivo e social.

Outrossim, o clube passa a ter condições mais sólidas para competir em alto nível nacionalmente. Logo, essa estabilidade financeira permite investimentos em infraestrutura, categorias de base e contratações estratégicas.

Visibilidade e Crescimento Mútuo

Conjuntamente, tanto a Esportiva.bet quanto o CSA se fortalecem através desta parceria master. Por um lado, a plataforma ganha exposição em um clube com rica tradição e torcida fiel.

Contrariamente ao que alguns possam pensar, esse não é apenas um investimento comercial. Na verdade, representa um compromisso genuíno com o desenvolvimento do futebol regional e a preservação de suas tradições.

Evidentemente, com a Esportiva.bet como patrocinador master, o CSA pode projetar um futuro mais ambicioso. Principalmente, o clube ganha respaldo financeiro para seus projetos de longo prazo.

Ultimamente, parcerias como esta têm se mostrado fundamentais para a sustentabilidade de clubes tradicionais. Consequentemente, o CSA serve como exemplo positivo para outras instituições esportivas do Nordeste.

Resumidamente, a união entre Esportiva.bet e CSA representa uma fórmula vencedora que combina tradição, inovação e compromisso com a excelência esportiva.

Descubra a Esportiva.bet e faça parte da história do futebol alagoano

Investindo Hoje

Nova Patrocinadora Master da Copa Alagoas EsportivaBet 2026

A Esportiva Bet acaba de firmar uma parceria histórica com o futebol alagoano. Além disso, conquistou os naming rights do campeonato, que agora se chama Copa Alagoas EsportivaBet 2026.

Esportiva Bet Transformando o Futebol de Alagoas

Primeiramente, essa parceria vai muito além de um simples patrocínio. Pelo contrário, representa um compromisso real com o desenvolvimento do esporte no estado. Consequentemente, a Esportiva Bet assume a posição de patrocinadora master, trazendo investimentos significativos para a competição.

Além do mais, os clubes participantes terão acesso a recursos importantes para melhorias estruturais. Portanto, tanto a organização quanto a qualidade do campeonato alcançarão novos patamares.

Benefícios para Todos

Simultaneamente, os torcedores poderão desfrutar de uma experiência aprimorada nos estádios. Afinal, com investimentos adequados, a competição ganha em todos os aspectos.

Por outro lado, a visibilidade do campeonato também deve crescer exponencialmente. Assim sendo, o futebol alagoano ganhará maior destaque nacional graças ao apoio da Esportiva Bet.

Compromisso com o Esporte Brasileiro

Certamente, a Esportiva Bet não é novata no apoio ao esporte brasileiro. Ademais, a plataforma entende que investir no futebol regional é investir no futuro do país.

Nesse sentido, a Copa Alagoas Esportiva Bet 2026 promete ser um marco histórico. Sobretudo, mostra como a Esportiva Bet pode transformar o cenário esportivo regional.

Faça Parte Dessa História

Definitivamente, essa parceria representa um divisor de águas para Alagoas. Portanto, se você é apaixonado por futebol, conheça a Esportiva Bet – a casa de apostas que está revolucionando o esporte brasileiro.

Finalmente, a Copa Alagoas Esportiva Bet 2026 promete entrar para a história. E você pode acompanhar tudo de perto através da Esportiva Bet!

-

Investindo Hoje2 anos ago

Investindo Hoje2 anos agoO que são Fundos de Investimentos?

-

Bolsa de Valores2 anos ago

Bolsa de Valores2 anos agoComo Investir na Bolsa de Valores: Um Guia Abrangente para Iniciantes

-

Renda Fixa2 anos ago

Renda Fixa2 anos agoComo Investir em CDB: Guia Completo para Iniciantes

-

Finanças2 anos ago

Finanças2 anos agoComo Investir em Dólar

-

Bolsa de Valores2 anos ago

Bolsa de Valores2 anos agoComo Começar a Investir em Fundos Imobiliários

-

Renda Fixa2 anos ago

Renda Fixa2 anos ago5 melhores investimentos para ganhos de curto prazo

-

Bolsa de Valores2 anos ago

Bolsa de Valores2 anos agoComo Investir em Fundos Imobiliários

-

Investindo Hoje2 anos ago

Investindo Hoje2 anos agoComo Investir na Petrobras: Guia Completo para Investidores

You must be logged in to post a comment Login